ЦБ пытается разрушить связь между инфляционными ожиданиями и динамикой курса, избегая упоминания внешних рисков.

Главный сюрприз пятничного релиза ЦБ связан с тем, что он максимально сосредоточен на внутренних факторах. Считаю, в свою очередь, что более жесткая в сравнении с ожиданиями риторика ФРС, а также развернувшаяся в Сенате США дискуссия об ужесточении санкций против России стали важными аргументами против понижения ставки на 50 б. п. на заседании совета директоров ЦБ, однако в комментарии ЦБ о них даже не упоминается. Единственным внешним фактором, который был вскользь упомянут регулятором при перечислении пяти среднесрочных инфляционных рисков, были цены на нефть.

Думаю, что ЦБ таким образом пытается отвлечь внимание рынка от динамики курса, чтобы разрушить его воздействие на инфляционные ожидания. Это отражает опасения ЦБ по поводу важности трансмиссионного эффекта курса рубля на инфляцию: по моим расчетам, две трети замедления годовой инфляции с начала этого года до нынешнего момента объясняются эффектом сильного рубля; при этом в случае ослабления курса проявится негативный эффект на инфляцию.

С другой стороны, высокий трансмиссионный эффект к сожалению, никак не связан с настроениями рынка, а объясняется структурной слабостью российской экономики: при сохранении доли импорта на уровне примерно 38% совокупного потребления и его росте на 24% г/г за 4М17, трансмиссионный эффект остается значительным.

В случае ослабления курса, по моим оценкам, он составляет около 20% и будет беспокоить ЦБ до тех пор, пока структура экономики не изменится.

В комментарии несколько раз упоминаются риски, связанные с дефицитом трудовых ресурсов.

Вместо внешних рисков регулятор в пресс-релизе несколько раз упомянул о рисках, связанных с ситуацией на рынке труда. ЦБ повысил прогноз роста ВВП до 1,3−1,8% г/г на 2017 г., однако обратил внимание на рост дефицита трудовых ресурсов в некоторых секторах российской экономики. В итоге риск отставания производительности труда от роста зарплат был назван важным источником среднесрочных инфляционных рисков. Я разделяю эту точку зрения и по этой причине считаю, что уровень реальной ставки по-прежнему должен будет превышать ее равновесное значение, составляющее 2,5−2,75%, по оценкам ЦБ РФ.

ЦБ, судя по всему, опасается повышения ставки НДС.

Упоминая о среднесрочных инфляционных рисках, ЦБ обратил особое внимание на бюджетную политику, «так как возможное проведение налогового маневра может привести к временному ускорению инфляции». Хотя окончательная конструкция налогового маневра после 2018 г. пока не ясна, полагаю, что комментарий ЦБ косвенно указывает на то, что регулятор считает повышение НДС вполне вероятным шагом.

Помимо дополнительного инфляционного риска, повышение НДС не выглядит оптимальным исходя из задач экономического роста: сочетание подоходного налога 13% и более высокой ставки НДС менее благоприятно с точки зрения инвестиций, чем сочетание более высокой ставки подходного налога и неизменной ставки НДС.

Повышение подоходного налога больше согласуется со сберегательной моделью экономического роста, тогда как рост НДС больше вписывается в потребительскую модель роста экономики.

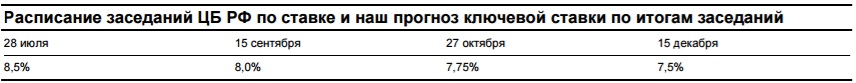

Ставка составит 7,5% в конце этого года, по моим оценкам.

Ожидаю кумулятивного снижения ставки на 150 б. п. до конца этого года и полагаю, что снижение произойдет по следующему сценарию.

Решение по ставке на заседании 28 июля главным образом будет зависеть от инфляционного тренда: если индексация тарифов 1 июля не спровоцирует ускорения инфляции и произойдет летнее снижение цен, ставку могут понизить на 50 б. п. Этот аргумент работает и в случае решения по ставке на заседании 15 сентября: так как я ожидаю замедления инфляции до 3,0- 3,5% г/г к октябрю 2017 г., в сентябре ставку могут понизить еще на 50 б. п.

Более резкое понижение ставки на двух ближайших заседаниях создаст условия для возобновления кредитной активности и, следовательно, экономического роста. В то же время, ближе к концу года из-за внешних рисков решение о понижении ставки будет приниматься более осторожно.

главный экономист ОАО «Альфа Банк»

Наталия Орлова

специально для TatCenter.ru*

*Мнение редакции может не совпадать с мнением автора

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: