Фондовый рынок всегда приобретает иммунитет к негативным факторам, если они повторяются часто или становятся продолжительными. Кроме того, росту рынка способствовали такие объективные факторы, как стабильная ключевая ставка, дивидендные поступления и рост стоимости иностранных валют. Позитивное влияние оказывало и то, что многие компании вернулись к раскрытию отчетности, демонстрируя при этом хорошие результаты.

Несмотря на значительный рост рынка в начале года — индекс Мосбиржи вырос более чем на 35% — может показаться, что это слишком высокий уровень, но еще не весь потенциал полностью раскрыт. Поэтому стоит посмотреть на состав инвестиционных портфелей и оценить его возможности.

Перспективные отрасли и компании

Привлекательным с точки зрения инвестирования будут акции компаний с хорошими финансовыми результатами и в других отраслях, среди которых Сбер, Магнит, OZON, Белуга, VK и другие.

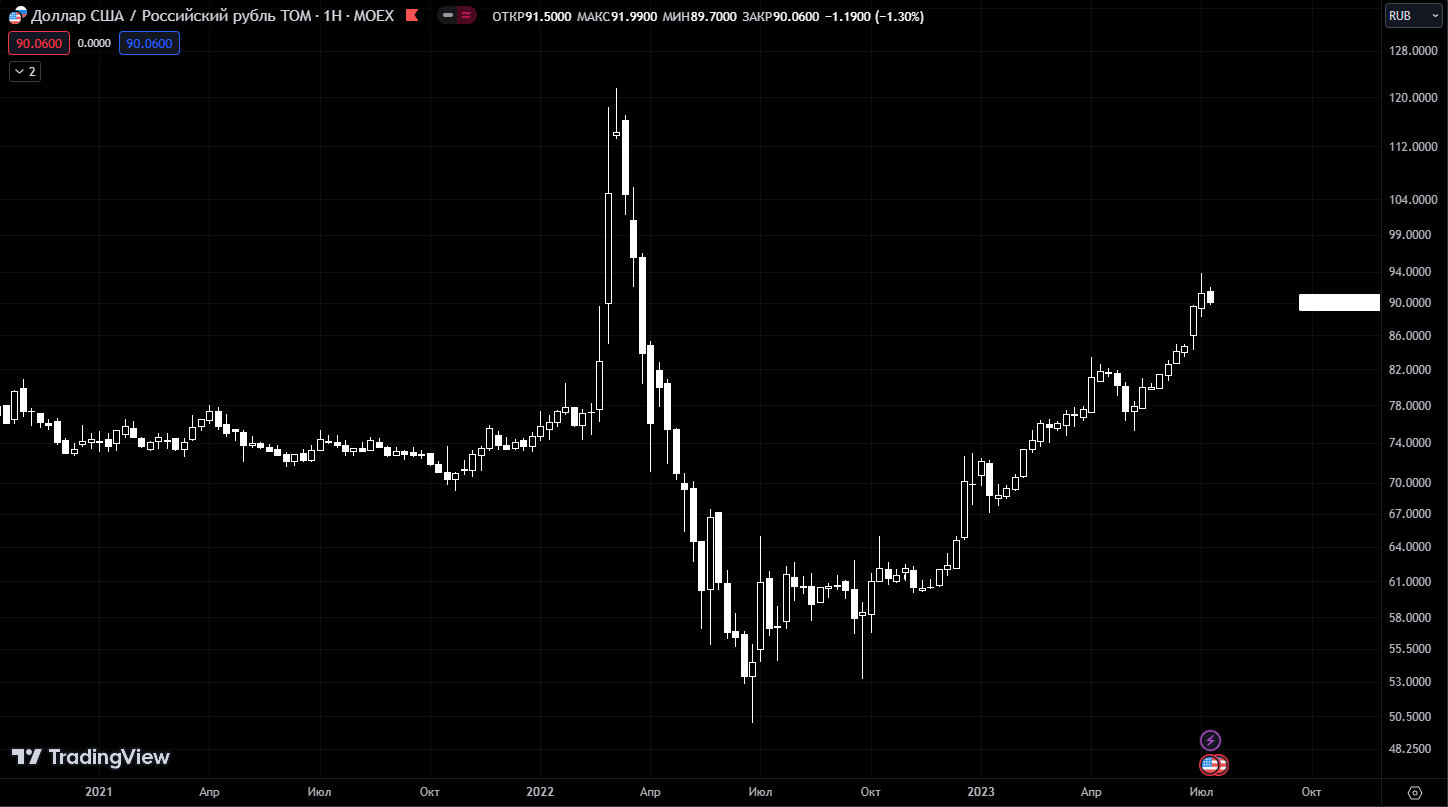

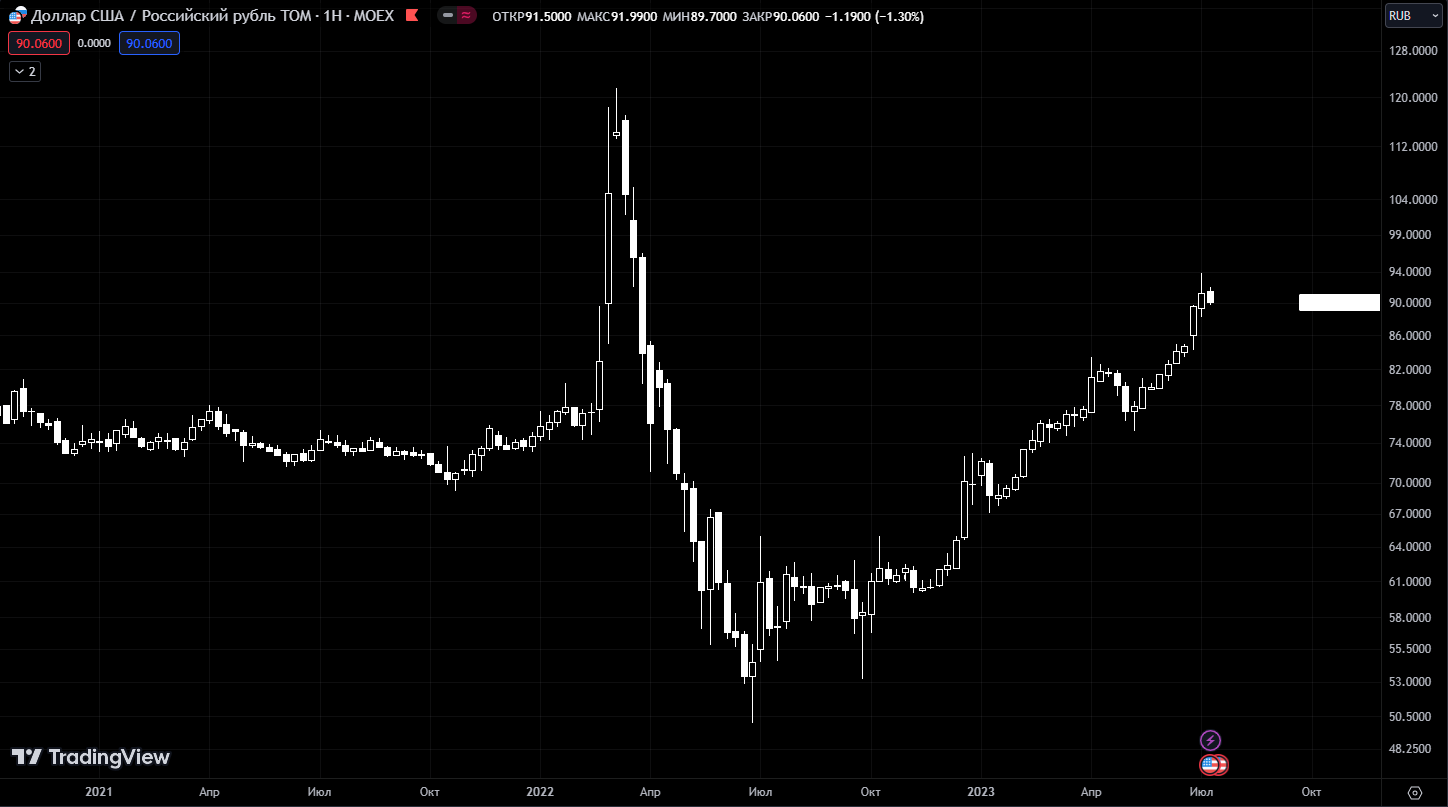

Высокий потенциал роста в ближайшее время, очевидно, будут иметь экспортно-ориентированные компании. Увеличение стоимости иностранной валюты означает увеличение доходов этих компаний в рублях после продажи ресурсов в валюте за рубеж. Это, в свою очередь, приводит к увеличению дивидендных выплат и делает экспортно-ориентированные компании более привлекательными для инвесторов. Среди таких компаний можно назвать, например, «Новатэк», НЛМК, «Сургутнефтегаз», «Норникель», «РУСАЛ».

Так, привилегированные акции «Сургутнефтегаза» имеют хорошую перспективу. Бизнес компании характеризуется наличием значительных долларовых депозитов, которые служат огромной «подушкой» ликвидности на балансе. Кроме того, компания получает дополнительные доходы при снижении рубля за счет переоценки валютных активов. Этот момент является важным для держателей привилегированных акций, поскольку согласно уставу компании, на них ежегодно выплачивается дивиденд в размере 7,1% чистой прибыли по РСБУ без корректировок. По оценкам аналитиков, если курс доллара к рублю к концу 2023 года останется на текущих уровнях около 90, дивиденды на одну привилегированную акцию достигнут рекордных значения и составят более 9 руб., что равняется 20% дивидендной доходности к сегодняшней цене этих акций.

Банковская сфера стала одной из наиболее активно развивающихся в последнее время. Бизнес показывает рост, дивидендные выплаты иногда даже превосходят ожидания инвесторов. Так, Сбер заработал 727,8 млрд рублей за первую половину 2023 года. Кредитный портфель банка за 6 месяцев вырос на 11,5% и достиг отметки в 34,3 трлн рублей. Средства физических лиц увеличились на 8,4% до 19,8 трлн рублей, а средства юридических лиц выросли на 8,2% до 9,4 трлн рублей. Рентабельность капитала банка достигла 24,7%.

Поскольку Сбер имеет наибольший вес в формировании динамики индекса Мосбиржи, оценка его динамики роста очень близка к самому индексу. Это означает, что вероятность постепенного продолжения роста выше, чем стремительного остывания цены. Согласно различным оценкам аналитиков, ближайшая справедливая цена акций банка в ближайшие 6−12 месяцев составляет около 300 рублей за акцию. Это означает потенциал роста стоимости до 23%, особенно учитывая вероятность новых рекордных дивидендных выплат Сбербанка за 2023 год благодаря рекордной прибыли в этом году, что подтверждается результатами первой половины года.

Впечатляющие результаты показали и другие представители этого сегмента. Я считаю, что потенциал роста в этом секторе еще не исчерпан, поэтому его можно рассматривать для инвестирования.

Что ожидать от рынка акции в ближайшие месяцы?

Последние годы мы наблюдали стабильный рост рынка, если не считать прошлогоднего кризиса. Так, за два с половиной года — с 13 июня 2017 года по 20 января 2020 года — прирост составил 82%, что в среднем давало 32.8% в год, делая фондовый рынок наиболее интересным с точки зрения сбережения и накопления средств. И даже учетом снижения стоимости рынка в прошлом году, с 10 октября 2022 года, когда был пик негативных настроений, по настоящее время рост составляет 62%.

Сейчас мы восполняем утерянное, и с высокой вероятностью рост российского фондового рынка и индекса Мосбиржи продолжится. Основанием для этого могут послужить поступления дивидендов и возобновление раскрытия информации компаниями, также стоит учесть валютную переоценку у экспортеров. Однако возможно снижение темпов роста на определенных временных периодах и вероятна некоторая коррекция рынка в ближайшее время.

Поэтому на средне — и долгосрочную перспективу грамотным решением будет дождаться коррекции, во время которой можно будет приобрести активы, имеющие перспективы роста, по более выгодной цене. Для портфеля в текущей ситуации будут интересны замещающие облигации, позволяющие оптимизировать налоги, акции с высокой дивидендной доходностью и бумаги компаний-экспортеров, которые генерируют выручку в валюте, а значит, получают выгоду от повышенной стоимости иностранных валют.

Не является индивидуальной инвестиционной рекомендацией.

финансовый консультант «Открытие Инвестиции» в Казани

Амир Исмагилов

специально для TatCenter

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: