«Черные списки» — 500 тыс. «подозреваемых» и регулярное обновление

— Наталья, проблема блокировки счетов предпринимателей и компаний — наиболее актуальная в этом году. Как формируются списки отказников?

— «Черные списки» — это списки клиентов, которым было отказано на основании в открытии банковского счета или в проведении операции. В списки попадают также клиенты, с которыми банки расторгли договор обслуживания. Это происходит, если клиент по той или иной причине получил отказ два и более раза в течение одного календарного года.

Информацию обо всех отказах банки направляют в Росфинмониторинг, откуда она поступает в ЦБ. Банк России формирует списки отказников и рассылает их во все кредитные организации. Информация обновляется регулярно, банки об изменении черных списков узнают в течение недели.

Первый раз такие списки российские банки получили в конце июня 2017 года, в него вошла информация об отказах клиентам с 1 января 2016 года.

— Сегодня в «черных списках» банков состоит более 500 тыс. клиентов. Если клиент попал в список, ему определенно откажут и в другом банке?

— Нет. «Черные списки» — рекомендация для банков, повод обратить повышенное внимание на клиента. Так что попадание в «черные списки» предпринимателя или компании — не приговор. При обращении за открытием расчетного счета, даже если клиент в «черном списке», банк обязан рассмотреть заявку. В таком случае банк, скорее всего, проведет выездную проверку, запросит необходимые документы — чтобы убедиться, что бизнес клиента реальный. Но решение об открытии счета кредитная организация принимает самостоятельно.

Кроме того, в 2018 году у попавших в «черные списки» клиентов появился механизм реабилитации. Можно обратиться в свой банк с заявлением и постараться оспорить решение об отказе в операции или открытии счета. Если банк не идет на встречу — стоит обратиться в Межведомственную комиссию ЦБ.

Блокировка по подозрению: деньги на карты, «обнальщики» и другие надежные способы нажить проблемы

— Что скрывается за формулировкой «блокировка счета»?

— Когда говорят о блокировке счета, в реальности речь идет о блокировке интернет-банка. Мера по полной блокировке счета применяется к счетам террористов и экстремистов и ничего общего не имеет со счетами обычных компаний и предпринимателей. На практике это встречается крайне редко.

Блокировать интернет-банк ЦБ рекомендует, если клиент не предоставил по требованию документы в рамках 115-ФЗ или если банк видит, что операция проводится не в целях реально действующего бизнеса, а является фиктивной и связана, например, с легализацией, с целью ухода от уплаты налогов

Отказ в проведении операции не означает, что компания или предприниматель больше не могут работать со счетом. Речь идет о блокировке конкретной операции. Другие операции по счету клиент проводить может.

— Но, если интернет-банк заблокирован, придется приезжать в банк…

— Да. Нужно приезжать с бумажной платежкой. Это неудобно, но личный визит клиента — повод прояснить ситуацию на месте. Повторюсь, сам счет работает и деньги на нем банки не задерживают специально, если операции не вызывают подозрений.

— Какие операции являются подозрительными для банков?

— По большому счету для банков существует три вида сомнительных операций:

обналичивание,

вывод капитала за границу,

транзитные операции.

Обналичивание всегда контролировалось и будет контролироваться со стороны регулятора. Всем очевидно, что именно наличка используется для преступных, незаконных целей, конвертных выплат

Вывод капитала Центробанк всегда контролирует, так как деньги уходят из экономики РФ. Признаков таких операций достаточно много, основные — переводы в адрес нерезидентов по договорам работ и услуг, финансовые платежи, где нет одновременной оплаты НДС, покупка ценных бумаг нерезидентов, а также товаров, которые не пересекают таможенную границу РФ.

Самые сложные для банков с точки зрения контроля и понимания клиентов — транзитные операции. Это такой промежуточный статус денег, который заканчивается либо обналичиванием, либо выводом капитала. Клиенты ведь открывают счет для проведения безналичных платежей, и у них часто возникает обоснованное непонимание, почему те или иные операции банки вдруг признают транзитными. Основные из признаков транзитных операций — списание со счета поступивших денег в течение 1−2 дней, отсутствие по счету хозяйственных операций, выплаты зарплаты, уплаты налогов, а также, когда операции не соответствуют заявленному компанией виду деятельности. Для банков является подозрительным также, если доля бюджетных платежей по счету — налоги, отчисления в фонды и проч. — ниже 0,9% от оборота.

— А если говорить о видах бизнеса, где чаще всего встречаются подозрительные клиенты?

— Строительство, торговля стройматериалами, грузоперевозки, неспециализированная оптовая деятельность. Именно такие ОКВЭДы позволяют выстраивать схемы по отмыванию денег.

Снимаем подозрение: проверяем партнеров и выбираем один расчетный банк

— На что еще банки обращают внимание?

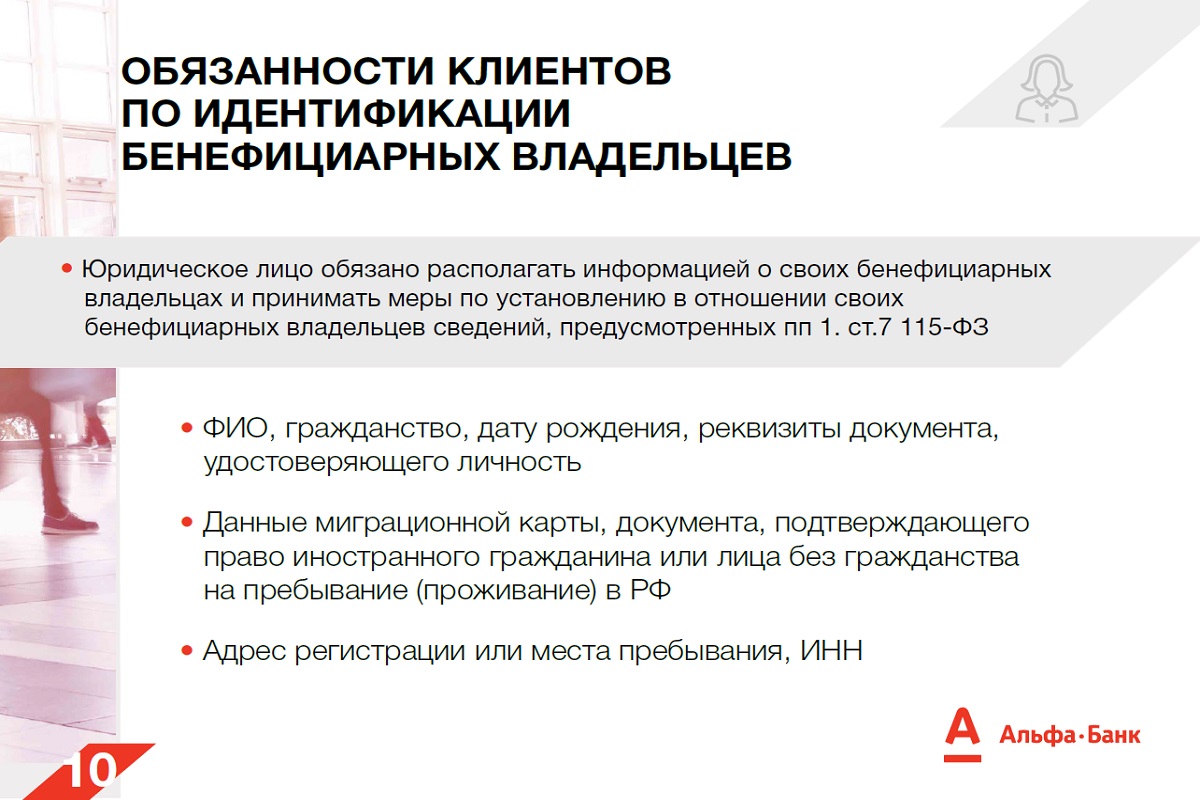

— На бенефициарных владельцев — с 2017 года в РФ действует обязанность устанавливать бенефициаров компании, хранить о них информацию и регулярно ее обновлять. Штрафы для юрлиц за нарушение этого требования — достаточно крупные — до 500 тыс. рублей.

Важно регистрировать компанию и ИП по фактическому месту деятельности. Для банков подозрительно, если деятельность в Татарстане, а компания зарегистрирована, например, в Марий Эл.

При наличии нескольких компаний — ООО, ИП

— А если говорить о работе с контрагентами?

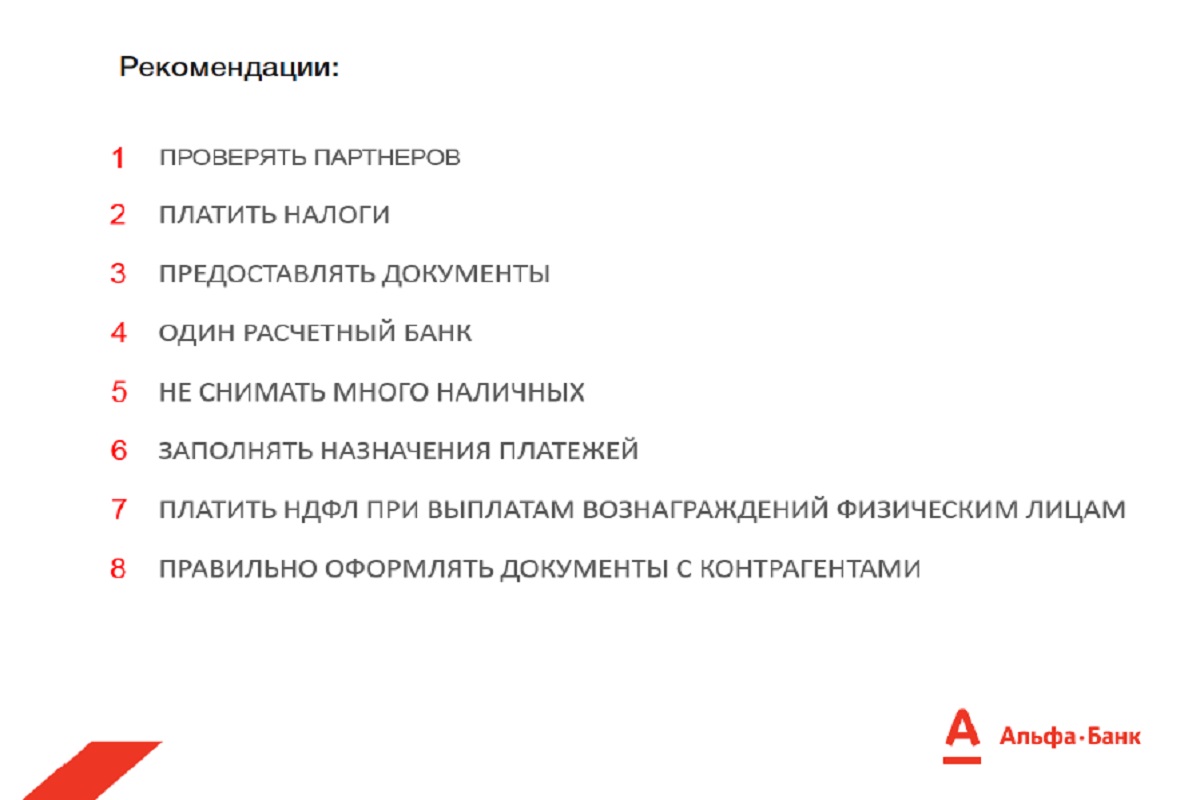

— При заключении контракта компании и предпринимателю очень важно проверять партнера, как поставщика, так и покупателя. Это не пустые слова, сегодня репутация контрагентов влияет на репутацию самой компании. Существует много сервисов для проверки контрагентов, например, на сайте ФНС.

С контрагентами надо оформлять документы. Вы не поверите, но мы до сих пор сталкиваемся с тем, что договоры оформляются на словах, а не на бумаге, а потом у клиента возникают проблемы в подтверждении операции. Надо правильно и своевременно заключать договоры и оформлять закрывающие документы.

— Наличие счетов в разных банках подозрительно?

— Само по себе — нет. Но желательно, чтобы у бизнеса был один расчетный банк. Не один счет, но один банк. Если клиент проводит операции, связанные с хозяйственной деятельностью, в одном банке, а получает деньги и только снимает их — в другом, то банки не будут видеть всей картины — уплаты налогов, проведения зарплатных операций

Если банк просит предоставить какую-то информацию, надо оперативно ее предоставить. Это не прихоть, а обязательства в рамках действующего законодательства.

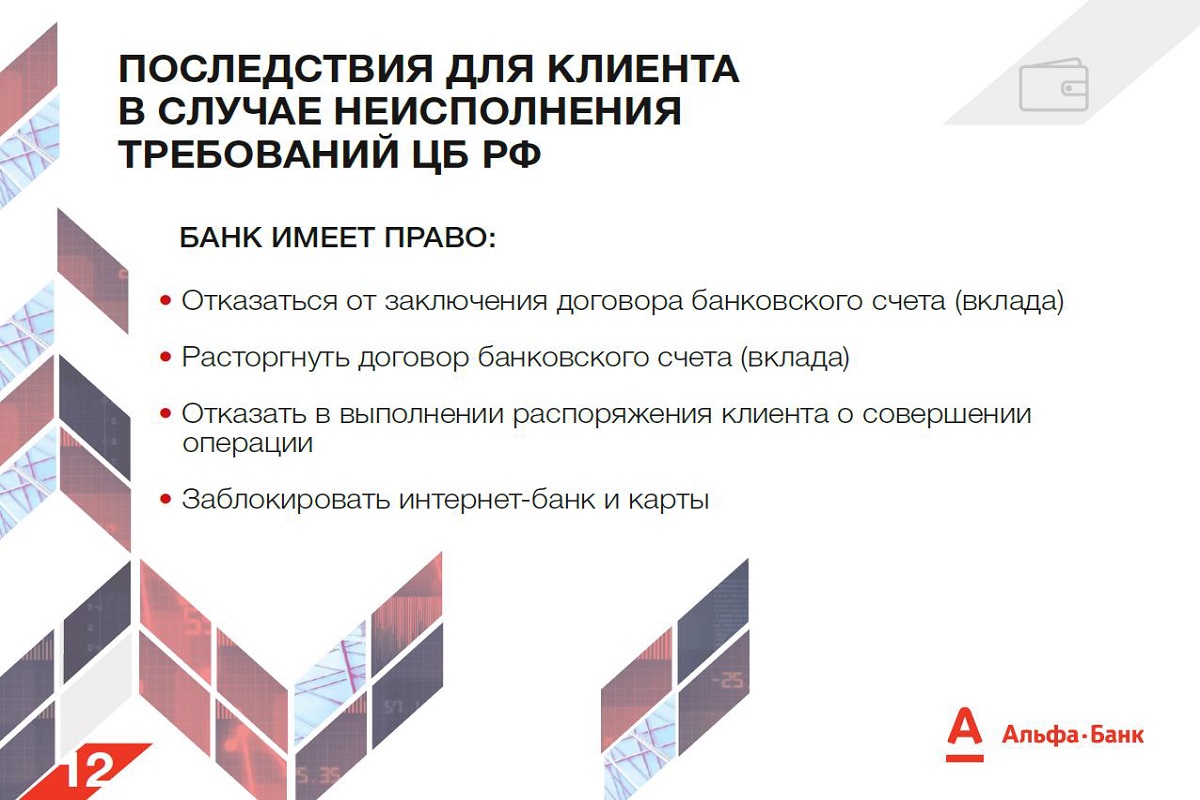

— Наталья, банки могут в одностороннем порядке расторгнуть договор с компанией или предпринимателем?

— Да, могут. Если клиенту два и более раза в течение года было отказано в проведении операции, у банка появляется такое право. При этом банк уведомляет клиента о закрытии счета в одностороннем порядке и закрывает его через 60 дней. В течение этих 60 дней деньги на счет уже не зачисляются, а списания могут быть произведены только в счет оплаты налогов, обязательных платежей, комиссии за услуги банка. После этого банк переводит остаток по счету в другой банк.

— А если клиент не предоставляет реквизиты для перевода остатка?

— Счет все равно закрывается, но деньги переводятся на специальный счет в Банке России. Чтобы вернуть их со специального счета в ЦБ по истечении 60 дней, придется снова обратиться в свой банк с заявлением — деньги сначала вернуться со специального счета, после чего банк клиента перечислит их по реквизитам, указанным в заявлении.

Беседовала Юлия Амочаева

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: