Действия Банка России по сдерживанию инфляционного давления привели к увеличению ключевой ставки за последние 8 месяцев на 8,5 процентных пункта до 16%. За последние 10 лет ставка выше 15% фиксировалась трижды: в конце 2014 года (максимальная ставка составила 17%), в 2022 году (20%) и в нынешнем цикле движения денежно-кредитной политики.

С высокой долей вероятности 16% останется максимальной ставкой в текущем денежно-кредитном цикле. Банк России два заседания подряд оставляет ее неизменной, и по словам председателя ЦБ РФ Эльвиры Набиуллиной, на последнем заседании в марте вопрос о поднятии ставки предметно не обсуждался.

Высокие абсолютные доходности привлекают новых инвесторов в инструменты фиксированной доходности. И возникает закономерный вопрос: что лучше выбрать — покупку облигаций или депозит в банке?

Сразу следует отметить, что однозначных ответов не будет, поскольку у каждого инструмента есть плюсы и минусы, которые мы рассмотрим.

Ключевые отличия депозитов и облигаций

Аналогом депозита можно считать облигации эмитентов первого эшелона, имеющие высокий кредитный рейтинг, и облигации федерального займа (ОФЗ). Выбор эмитентов с более низким кредитным рейтингом, конечно, увеличит доходность, но вместе с тем соразмерно добавит риски держателям.

Ликвидность

Облигации. Зависит от качества ценной бумаги. Если рассматривать с точки зрения аналога депозита, то стоит обратить внимание на ОФЗ первого эшелона, имеющие высокую ликвидность. При досрочной продаже ценных бумаг процентный доход сохраняется в виде выплаты накопленного купонного дохода (НКД).

Банковский вклад. Высокая ликвидность. Как правило, денежные средства можно забрать в любой момент до окончания срока действия, но с потерей суммы начисленных процентов.

Налогообложение

Облигации. С дохода по всем видам облигаций необходимо уплатить НДФЛ (13% или 15%). Существует ряд льгот, позволяющих оптимизировать НДФЛ***.

Банковский вклад. Освобождающие от уплаты НДФЛ поправки отменили в начале 2023 года. С дохода по вкладу инвестор должен оплатить НДФЛ (13% или 15%) за вычетом не облагаемой налогом суммы по формуле (максимальная ставка ЦБ РФ за год х 1 млн руб. На 2024 год необлагаемая налогом сумма составляет 160 тысяч рублей**).

Страхование

Облигации. Облигации российский эмитентов на брокерском счете хранятся в депозитарии брокера с центральным хранением в депозитарии Мосбиржи - НРД. В случае проблем у брокера, бумаги можно перевести в другой депозитарий.

Банковский вклад. АСВ* страхует вложения до 1,4 млн рублей в рамках одной кредитной организации.

Надежность

Облигации. Зависит от кредитного качества эмитента. Высокий уровень надежности у облигаций первого эшелона, куда в том числе входят ряд системно-значимых банков. Наивысший кредитный рейтинг - суверенные облигации.

Банковский вклад. Зависит от кредитного качества банка.

Справка

*Агентство страхования вкладов.

**1 млн х 16% (максимальная ставка по году на 26 марта 2024 года).

*** (i) Льгота на досрочное владение ЦБ - действует при непрерывном владении бумагой на протяжении 3 лет. Снижение облагаемой налогом суммы возможно по форуме 3 млн руб. х кол-во лет владения. Не действует на купоны (ii) льгота на непрерывное владение бумагами высокотехнологического сектора экономики не менее 1 года. Не действует на купоны (iii) льготы двух типов на ИИС.

Преимущества и недостатки

Оба инструмента достаточно похожи между собой по основным критериям для инвестора, однако имеют свои преимущества и недостатки.

Преимущества облигаций

Возможность управления позицией в зависимости от потребностей инвестора - увеличение/частичное снятие/закрытие без потери заработанных процентов. По желанию купоны могут реинвестироваться или выводится на счет инвестора.

Возможность формирования диверсифицированного портфеля компаний из разных секторов экономики, снижая отраслевой риск финансового сектора.

Потенциально более высокая/сопоставимая доходность от вложений (об этом поговорим в разделе ниже).

Недостатки облигаций

Рыночный риск. Стоимость бумаг при досрочной продаже может быть ниже цены покупки из-за изменения процентных ставок в экономике. Также работает в обратную сторону, цены облигаций могут торговаться выше номинала или цены покупки при определенных экономических условиях.

Кредитный риск. Инвестор подвержен рискам неплатежей, дефолтам, как и в случае банковского депозита. Риск может снижаться при формировании портфеля из корпоративных эмитентов высокого качества и суверенных облигаций.

Потребность в ликвидности. Сделки по облигациям проводятся в рабочие часы биржи. Для реализации позиции необходим встречный объем заявки. Как правило, в ОФЗ и качественных корпоративных облигациях отмечается высокая ликвидность.

Преимущества депозитов

Предсказуемость. Доходность по вкладу известна заранее, отсутствует вероятность падения стоимости вклада.

Страхование. АСВ компенсирует сумму вклада в случае банкротства кредитной организации на сумму до 1,4 млн рублей.

Ликвидность. Денежные средства можно забрать со вклада в любой день.

Недостатки депозитов

Риск потери процентов. В случае досрочного изъятия средств со вклада, сумма заработанных процентов по вкладу пересчитывается по значительно меньшей ставке (обычно 0,001-0,005%), либо сгорают. В этом заключается дополнительный риск длинных вкладов, где в случае досрочного изъятия кредитные организации получают условно бесплатное фондирование за счет клиента.

Невысокие проценты. Как правило, доходность вкладов уступает по доходности корпоративным облигациям.

Риск дефолта банка. В этом случае застрахованная сумма в одном кредитном учреждении составляет 1,4 млн рублей.

А что с точки зрения доходности?

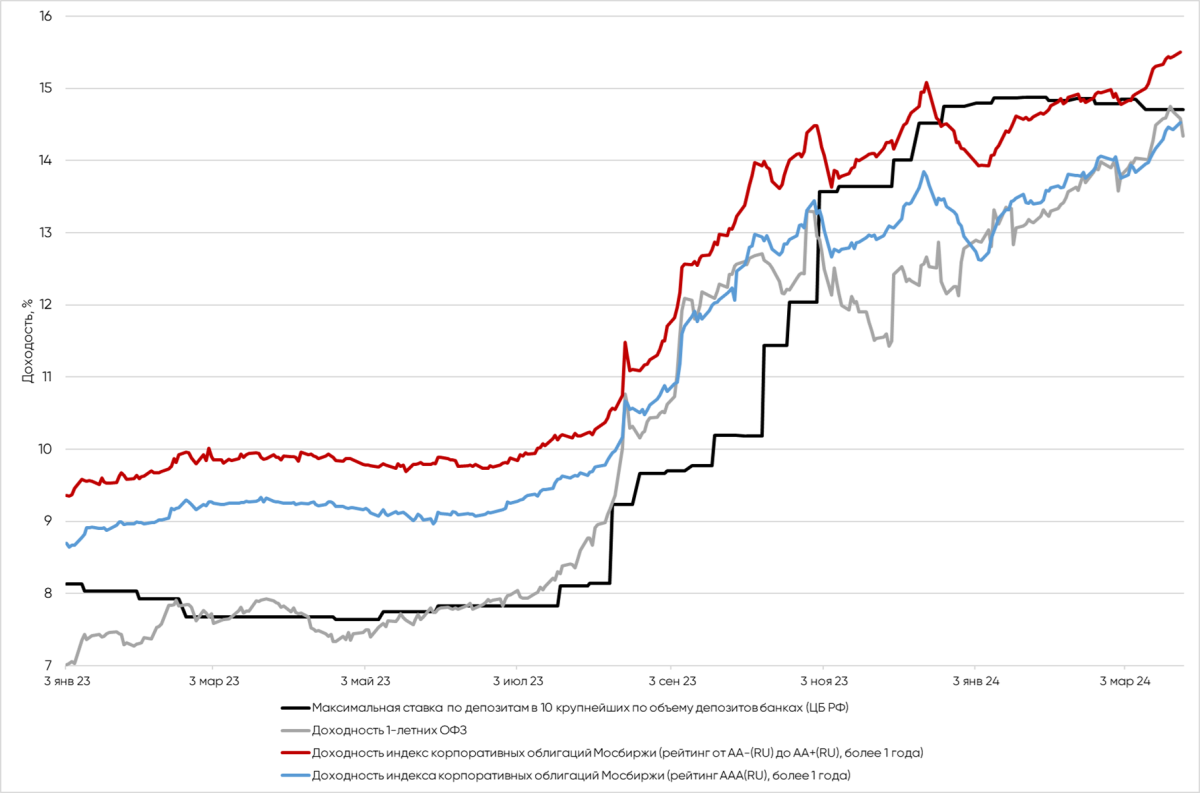

Для сравнения доходности рассмотрим динамику нескольких процентных ставок за последний год.

Максимальная ставка по депозитам в 10 крупнейших по объему депозитов банках (ЦБ РФ).

Доходность годовых облигаций федерального займа.

Доходность индекс корпоративных облигаций Мосбиржи (рейтинг от AA-(RU) до AA+(RU), более 1 года).

Доходность индекса корпоративных облигаций Мосбиржи (рейтинг AAA(RU), более 1 года).

Как видно из графика, ставки по депозитам отстают от средней доходности облигационных индексов. С начала года их доходности сблизились, что объяснимо более ранней реакцией облигационного рынка на потенциал снижения ключевой ставки.

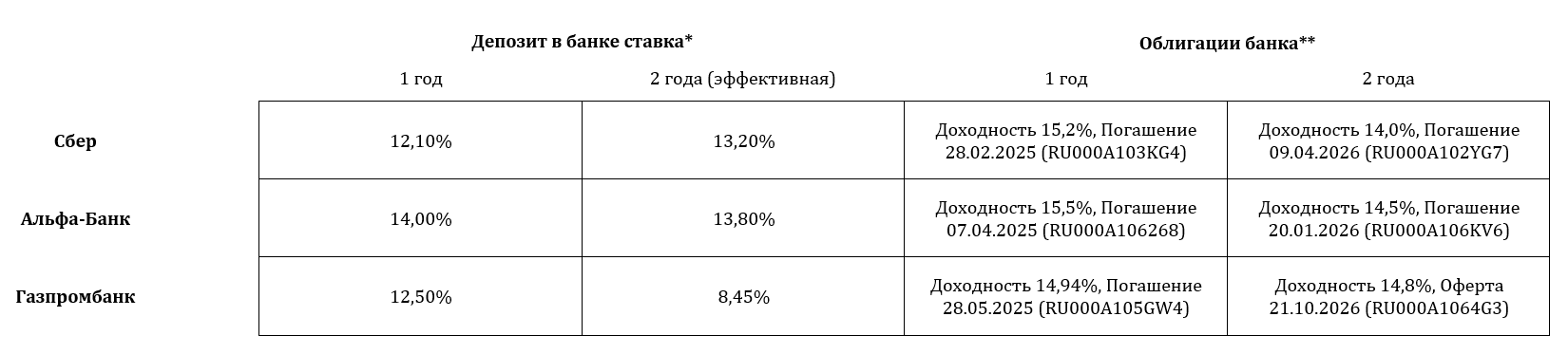

Более того, доходности выше ставок по депозитам можно найти в облигациях самих банков.

Справка

*Данные: сайт Сравни.ру без учета программ лояльности банков на 26 марта 2024 года

**Данные: Cbonds на 26 марта 2024 года

Ситуация сейчас

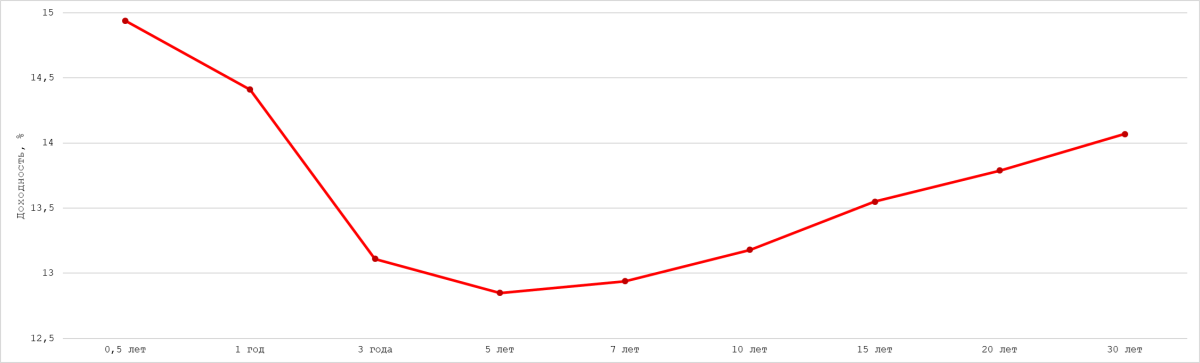

Мы ожидаем, что во второй половине года ЦБ РФ перейдет к снижению ключевой ставки. Это снижение также закладывает и рынок, из-за чего кривая доходностей инвертирована — то есть короткие облигации и депозиты предлагают более высокие доходности, чем длинные.

Кривая бескупонной доходности на 28 марта 2024 года инвертирована на горизонте до 7 лет.

Несмотря на инверсию, на нынешнем этапе инвесторам стоит использовать возможность фиксации доходности в инструментах с более длительным сроком по двум причинам.

Риск реинвестирования. Короткие депозиты и бумаги предлагают более высокие доходности, но после погашения новые уровни доходностей могут быть заметно ниже, что приведет к снижению общей доходности на протяжении периода.

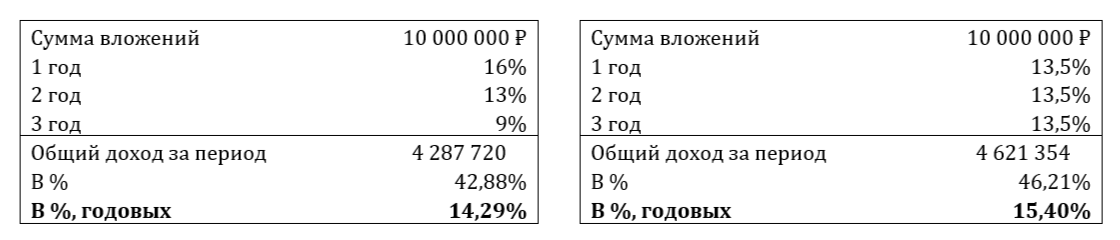

Для иллюстрации посчитаем доходность двух разных портфелей: первый портфель получает 3 года доходность в 13,5% с капитализацией в конце года, а другой — 16%, 13% и 9%, также с капитализацией в конце года (такие уровни доходностей мы ожидаем в начале 2025 и 2026 года соответственно).

Для наглядности мы уберем налогообложение, применяемое в портфелях, так как и депозиты и облигации имеют льготы при соблюдении определённых условий.

Как можно заметить, разница общей доходности составила более 3%.

Дополнительная доходность при росте тела облигаций. Приобретая длинные облигации совершенно необязательно держать их до погашения, а в случае снижения уровня процентных ставок в экономике, такие бумаги могут принести дополнительный доход.

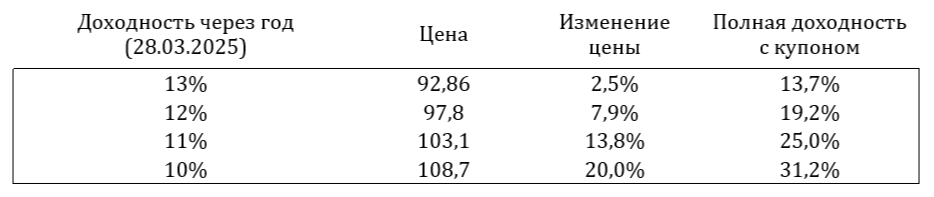

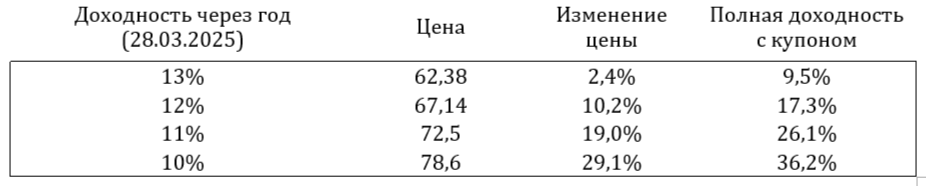

Лучше всего показать это на примере. Возьмем два популярных длинных выпуска ОФЗ: 26 244 с погашением в марте 2034 года; и 26 238 с погашением в мае 2041 года.

Параметры

Облигация: ОФЗ 26244

Погашение: 15.03.2034

Доходность к погашению: 13,38%

Цена: 90,6

Купон: 11,25%

Дюрация: 6 лет

Параметры

Облигация: ОФЗ 26238

Погашение: 15.05.2041

Доходность к погашению: 13,18%

Цена: 60,9

Купон: 7,10%

Дюрация: 7,9 лет

Бумаги с меньшим купоном более подвержены волатильности при изменении ставок, т.к. имеют бОльшую дюрацию в сравнении с облигацией с той же датой погашения, но более высоким купоном.

При снижении процентных ставок в экономике, процентный риск, которого лишены депозиты и которому более подвержены облигации с высокой дюрацией, работает на стороне инвестора, принося дополнительный доход.

Что в итоге?

Оба инструмента действительно схожи по своим базовым качествам — прогнозируемости дохода и надежности. Однако облигации позволяют инвесторам быть более адаптивными к происходящим изменениям: не терять заработанные проценты в случае продажи, диверсифицировать вложения в разных секторах и потенциально получить более высокую доходность. Взамен инвестор берет на себя процентный риск изменения рыночных ставок и изменения цен облигаций.

Димитрий Резепов

портфельный управляющий General Invest

специально для TatCenter

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: