Напомним, что в предыдущие 5 лет рынок активно развивался, показывая существенные темпы роста — так, например, в 2011 году — рост составил 10,55\%, в 2012 году — 25,8\%, в 2013 году — 16\%, в 2014 — 11,57\%. В 2015 году на фоне ухудшения макроэкономической ситуации в стране и резкого повышения ключевой ставки объем кредитования бизнеса снизился на 9,38\% по сравнению с аналогичным периодом 2014 год и продолжает показывать отрицательную динамику до текущего момента.

Во многом несущественное замедление темпов падения связано с изменением в июле 2015 года критериев отнесения юридических лиц к субъектам МСБ. Без учета данной реклассификации портфель кредитов МСБ мог бы показать большую стагнацию.

На протяжении года крупнейшие банки делают ставки на кредитование крупного бизнеса из-за необходимости рефинансирования внешнего фондирования (рост в данном сегменте составил 1,5\%). Кроме того, популярные в 2014 году, в период роста рынка, «кредитные фабрики» были свернуты из-за превышения допустимого уровня дефолтности — все это отразилось на росте рынка.

Безусловно, одна из основных причин снижения темпов роста кредитования в данном сегменте заключается в негативных процессах, происходящих в российской экономике, которые непосредственно влияют на оборот и доходность малого и среднего бизнеса и, как следствие, на его кредитоспособность. Стоит отметить, что платежеспособность населения прямым образом отображается на рентабельности данного бизнеса. В 2015 году и начале 2016 года продолжается снижение реально располагаемых доходов населения (-6,3\%), рост безработицы (5,8\%), увеличение цен на товары (11,2\%).

Кроме того, на многие предприятия малого и среднего бизнеса негативно повлияло введение экономических санкций и достаточно резкие колебания курса национальной валюты.

По данным опроса кредиторов, за последние несколько месяцев кредит взяли не более 15\% МСБ против 25\% в 2014 году. Из тех, кто получил средства от кредиторов, около 60\% отмечали испытываемые финансовые трудности.

Средняя сумма кредита выросла на 5−10\% в зависимости от сферы деятельности компании и составляет

В развитых странах малый и средний бизнес традиционно является индикатором устойчивости экономики страны. На текущий момент его вклад в ВВП России составляет не более 25\% — это слишком малая доля для нашей страны, так, например, во многих развитых странах данный показатель достигает 75\%. Многие эксперты сходятся во мнении, что именно этот бизнес сможет повлиять на выход страны из кризиса, в том числе за счет создания новых рабочих мест, налаживания производства и обеспечения страны товарами первой необходимости без зависимости от иностранного оборудования и сырья.

Таким образом, поддержка МСБ и увеличение его доли в ВВП стала одной из приоритетных задач государства — выдача кредитов по льготным ставкам — 10−11\%, снижение с января 2016 года норм резервирования по кредитам для малого бизнеса со 100\% до 75\%.

Однако, несмотря на все эти меры, объем кредитования МСБ не демонстрирует роста. Во многом причина этого — ужесточение мер со стороны самих кредиторов — уровень одобрения кредитов сегодня не превышает 50\%. До ухудшения ситуации на рынке кредитования банк принимал решение на основе управленческой отчетности, теперь внимательно изучается качество бухгалтерской отчетности, прибыльность, количество персонала на предприятии.

Кроме того, банки повысили требования к наличию залога или поручительства собственника. Если у МСБ нет возможности предоставить залог или поручительство со стороны собственников или собственник непрозрачен, у данного предприятия могут появиться существенные сложности в кредитовании. Более лояльно к кредитованию данного сегмента относятся микрофинансовые организации, но и они ужесточили свои требования к кредитоспособности потенциальных заемщиков.

Если в докризисные (2005−2008) и посткризисные года (2010−2011) кредиты брали с целью открытия и дальнейшего расширения бизнеса, то сейчас предприниматели берут кредиты в основном для рефинансирования обязательств, которые они брали в 2011—2013 годах, когда экономика была на подъеме и объем выручки рос.

Говоря о региональном распределении объемов кредитования в сегменте МСБ — Центральный федеральный округ занимает первое место — 45,73\%, в первую очередь за счет того, что в его состав входит Москва (город с наибольшим количество зарегистрированных компаний) — на нее приходится 60,11\% от общего кредитного портфеля округа, далее идет Приволжский федеральный округ — 16,42\%, Северо-Западный федеральный округ — 8,64\%, Южный Федеральный округ — 8,41\%, Сибирский федеральный округ — 7,62\%, Уральский федеральный округ — 6,1\%, Северо-Кавказский федеральный округ — 3,89\%, Дальневосточный федеральный округ — 3,19\%.

Безусловными лидерами по объему кредитования являются крупные города и области с развитой инфраструктурой: Москва, Московская область, Санкт-Петербург, Краснодарский край, Республика Татарстан, Краснодарский край, Тюменская, Ростовская, Самарская, Воронежская, Нижегородская области. На данные регионы приходится более 57,17\% от общего объема кредитования в данном сегменте.

По мнению аналитиков «СЕКВОЙЯ КРЕДИТ КОНСОЛИДЕЙШН», в первом полугодии 2016 года ожидается дальнейшее снижение объемов рынка кредитования МСБ, однако его темпы снижения буду несколько ниже, чем в 2015 году — если за период январь-июль оно составило 7,75\%, то за аналогичный период текущего года не превысит 4\%.

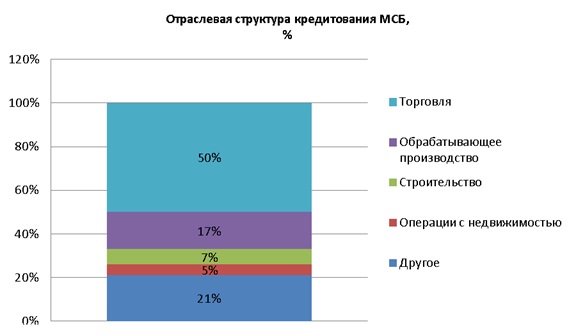

Наибольший спрос на привлечение заемных средств сохранится в такой отрасли, как розничная торговля и производственная деятельность (50\%). По статистике в 2016 году увеличилось количество отказов компаниям, бизнес которых связан с импортом, из-за нестабильности национальной валюты. Кроме того, в сложившейся ситуации взять кредит на открытие бизнеса стало практически невозможно — банки не готовы рисковать, кредитуя стартапы. С опасением банки относятся и к строительной отрасли. Стремительное развитие строительного рынка в предыдущие годы привело к высокой закредитованности застройщиков, в текущих же условиях многие проекты приостанавливаются. Проблемы испытывают и автодилеры в связи с падением спроса и резким ростом стоимости автомобили на фоне обесценения рубля.

Среди наименее рискованных отраслей можно назвать выделяют пищевую промышленность, внутренний туризм, фармацевтику, а также импортозамещающие отрасли и экспортеров. Эмбарго на ряд товаров западных сельскохозяйственных производителей служит импульсом для развития российского аграрного бизнеса, и потенциально курс на импортозамещение открывает хорошие возможности для данного сектора. В этих условиях перспективным можно считать сельское хозяйство, доля которого в общем объеме кредитов составляет сегодня около 2\%.

Несмотря на снижение объемов кредитования, просроченная задолженность в сегменте МСБ стремительно растет.

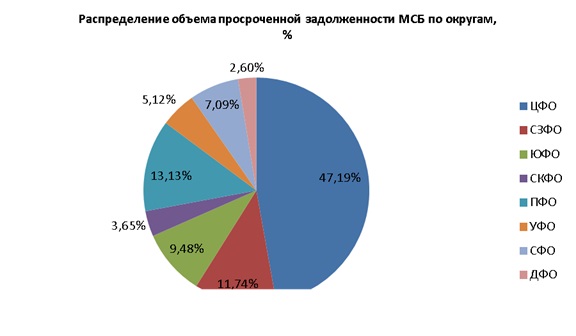

Лидером среди федеральных округов по данному показателю является Центральный федеральный округ — на него приходится более 47,19\% от общего объема просроченной задолженности, далее идет Приволжский федеральный округ — 13,13\%, Северо-Западный федеральный округ — 11,74\%, Южный федеральный округ — 9,48\%, Сибирский федеральный округ — 7,09\%, Уральский федеральный округ — 5,12\%, Северо-Кавказский федеральный округ — 3,65\%, Дальневосточный федеральный округ — 2,605\%.

Стоит отметить, что доля просроченной задолженности от общего объема кредитования

Лидером по данному показателю среди субъектов является Северо-Западный федеральный округ, где доля просроченной задолженности достигает 20,07\%, что на 31,09\% превышает показатель по Центральному федеральному округу, который лидирует по объемам выдачи не только среди округов.

Говоря о региональном распределении, то наибольшая доля просроченной задолженности зафиксирована в Республике Ингушетия, кроме того, среди лидеров по данному показателю значатся Смоленская область, Республики Калмыкия и Северная Осетия, Ленинградская, Псковская, Еврейская автономная, Тверская области, Республика Коми, Камчатский край.

№ | Регион | Доля просрочки от общего объема кредитования, \% |

1 | Республика Ингушетия | 87,223\% |

2 | Смоленская область | 40,38\% |

3 | Ленинградская область | 38,98\% |

4 | Республика Калмыкия | 36,602\% |

5 | Республика Северная Осетия — Алания | 32,03\% |

6 | Псковская область | 29,27\% |

7 | Еврейская автономная область | 28,95\% |

8 | Республика Карелия | 26,76\% |

9 | Камчатский край | 25,23\% |

10 | Тверская область | 25,05\% |

11 | Республика Коми | 24,65\% |

12 | Липецкая область | 22,51\% |

13 | Вологодская область | 22,27\% |

14 | Тульская область | 22,2202\% |

15 | Кемеровская область | 22,13\% |

16 | Ивановская область | 20,881\% |

17 | Оренбургская область | 20,72\% |

18 | Волгоградская область | 19,37\% |

19 | Ярославская область | 19,299\% |

20 | Пермский край | 19,25\% |

21 | Краснодарский край | 19,12\% |

22 | в том числе Ямало-Ненецкий автономный округ | 19,05\% |

23 | Магаданская область | 18,07\% |

24 | Кировская область | 17,79\% |

25 | Карачаево-Черкесская Республика | 17,72\% |

26 | Московская область | 17,56\% |

27 | Сахалинская область | 17,51\% |

28 | г. Санкт-Петербург | 17,102\% |

29 | Архангельская область без данных по Ненецкому автономному округу | 16,41\% |

30 | Курганская область | 16,255\% |

31 | Архангельская область | 16,25\% |

32 | Республика Дагестан | 16,24\% |

33 | Республика Алтай | 16,15\% |

34 | Алтайский край | 16,14\% |

35 | Кабардино-Балкарская Республика | 15,67\% |

36 | Омская область | 15,57\% |

37 | Нижегородская область | 15,54\% |

38 | Республика Бурятия | 15,54\% |

39 | Республика Мордовия | 15,38\% |

40 | Мурманская область | 15,226\% |

41 | Самарская область | 15,03\% |

42 | г. Москва | 14,884\% |

43 | Новосибирская область | 14,544\% |

44 | Калининградская область | 14,322\% |

45 | Свердловская область | 13,93\% |

46 | Ростовская область | 13,85\% |

47 | Брянская область | 13,18\% |

48 | Красноярский край | 13,02\% |

49 | Владимирская область | 12,94\% |

50 | Республика Марий Эл | 12,704\% |

51 | Костромская область | 12,63\% |

52 | Рязанская область | 12,57\% |

53 | Новгородская область | 12,28\% |

54 | Челябинская область | 12,25\% |

55 | Хабаровский край | 11,74\% |

56 | Астраханская область | 11,65\% |

57 | Удмуртская Республика | 11,34\% |

58 | Тюменская область | 11,332\% |

59 | Республика Хакасия | 11,31\% |

60 | Тюменская область без данных по Ханты-Мансийскому автономному округу — Югре и Ямало-Ненецкому автономному округу | 11,15\% |

61 | Республика Тыва | 11,08\% |

62 | Саратовская область | 10,87\% |

63 | в том числе Ханты-Мансийский автономный округ — Югра | 10,63\% |

64 | Ульяновская область | 10,48\% |

65 | Белгородская область | 10,26\% |

66 | Калужская область | 9,69\% |

67 | Иркутская область | 9,667\% |

68 | Приморский край | 9,65\% |

69 | Ставропольский край | 9,04\% |

70 | Пензенская область | 8,56\% |

71 | Чувашская Республика — Чувашия | 8,506\% |

72 | Республика Саха (Якутия) | 8,28\% |

73 | Воронежская область | 8,225\% |

74 | Республика Башкортостан | 7,889\% |

75 | Орловская область | 7,62\% |

76 | Забайкальский край | 6,6002\% |

77 | Томская область | 6,54\% |

78 | Амурская область | 6,53\% |

79 | Курская область | 6,51\% |

80 | Республика Адыгея (Адыгея) | 6,08\% |

81 | Тамбовская область | 5,29\% |

82 | Республика Татарстан (Татарстан) | 5,208\% |

83 | Чукотский автономный округ | 3,108\% |

84 | Чеченская Республика | 2,604\% |

85 | в том числе Ненецкий автономный округ | 1,53\% |

Кредитование МСБ выступает в качестве своеобразного индикатора состояния региона: в развитых и устойчивых субъектах, например в Республике Татарстан, где наблюдается низкий уровень доли просроченной задолженности — 5,2\%.

Лидером по объему просроченной задолженности является Москва, далее идет Московская область, Санкт-Петербург, Краснодарский край, Смоленская, Ростовская, Тюменская, Ленинградская, Нижегородская, Самарская области. Такая расстановка вполне объяснима высокой экономической активностью населения данных регионов, которое стремится к открытию собственного бизнеса, который не всегда оказывается рентабельным и успешным. Например, в Краснодарском крае частный бизнес в основном приходится на сегменты туризма, характеризующегося сезонностью и нестабильностью прибыли, и сельское хозяйство, доходность которого во многом зависит от погодных условий.

В целом наименьший уровень просроченной задолженности наблюдается в небольших дотационных регионах. С одной стороны, в них цепочка между субсидируемыми организациями и МСБ достаточно коротка, с другой — постоянное финансирование из федерального бюджета создает хорошо прогнозируемую экономическую ситуацию, которая сглаживает колебания финансового состояния субъектов предпринимательства.

Из-за ужесточения требований ЦБ по резервированию, а также испытывая определенную нехватку ликвидности, кредиторы очень чувствительно относятся к вопросу сокращения объема проблемных активов: сохранять на балансе просрочку чаще всего бесперспективно, так как обеспечение по ним отсутствует или уже утрачено. Если ранее банки взыскивали задолженность юридических лиц главном образом через суды (в 2011—2013 гг. 90\% всего объема долгов МСБ у коллекторов приходилось на взыскание на стадии судебного или уже исполнительного производств), то сегодня на фоне острой борьбы за благонадежного клиента банки заинтересованы, в первую очередь, в возврате клиента в график платежей и удержания его лояльности или взыскания всей суммы долга, используя более быстрые и дешевые методы. Как следствие, все чаще кредиторы передают долги данного сегмента на досудебную работу, в том числе и в коллекторские агентства.

Динамика рынка кредитования МСБ в 2016 году будет определена снижением покупательной активности населения, ухудшением финансового положения бизнеса (а следовательно, и снижением числа качественных заемщиков), сохранением жестких требований банков. В части оценки заемщиков более популярным будет индивидуализированный подход (в противовес скоринговым моделям, популярным во время роста рынка). Для компенсации снижения процентных доходов банки продолжат наращивать комиссионную составляющую своего финансового результата, в частности за счет выдачи гарантий предприятиям для участия в тендерах. В 2016 году перед банками особенно остро будет стоять вопрос баланса между доходностью и уровнем принимаемого риска. С учетом ожидаемого ухудшения финансовых показателей малых и средних предприятий в приоритете у банков останется качество портфелей.

Скорость восстановления рынка в существенной мере будет определена мерами господдержки МСБ. Для снижения давления на капитал банков коэффициент риска в отношении кредитов МСБ был понижен до 75\%. Среди других мер, которые способны простимулировать рынок, можно отметить расширение возможностей по рефинансированию кредитов МСБ (сейчас рефинансировать в ЦБ РФ в рамках Положения № 312-П можно кредиты малому бизнесу лишь I категории качества), что позволит сделать их более доступными и привлекательными для заемщиков.

По прогнозам аналитиков «СЕКВОЙЯ КРЕДИТ КОНСОЛИДЕЙШН», при некотором улучшении макроэкономической ситуации объем выдачи кредитов МСБ в 2016 году может остаться на уровне 2015 года. Мы ожидаем, что значительная часть ссуд будет реструктуризирована, кроме того, просроченная задолженность в сегменте МСБ продолжит свой рост — ее доля в 2016 году может составить около 16\%.

Источник: «Секвойя Кредит Консолидейшн»

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: