Минувший 2022 год принес большинству частных инвесторов в основном разочарования. Немногие из самых популярных инвестиционных инструментов по итогам 12 месяцев позволили получить хоть какую-то прибыль. Стратегия «купи и держи», ставшая в предыдущие годы для консервативных инвесторов хорошей возможностью увеличить свой капитал без суетной игры на разнице котировок, теперь перестала работать. На существенный инвестиционный доход в «санкционном году» могли рассчитывать главным образом спекулянты, удачно подгадавшие момент для покупки и продажи активов.

Справка

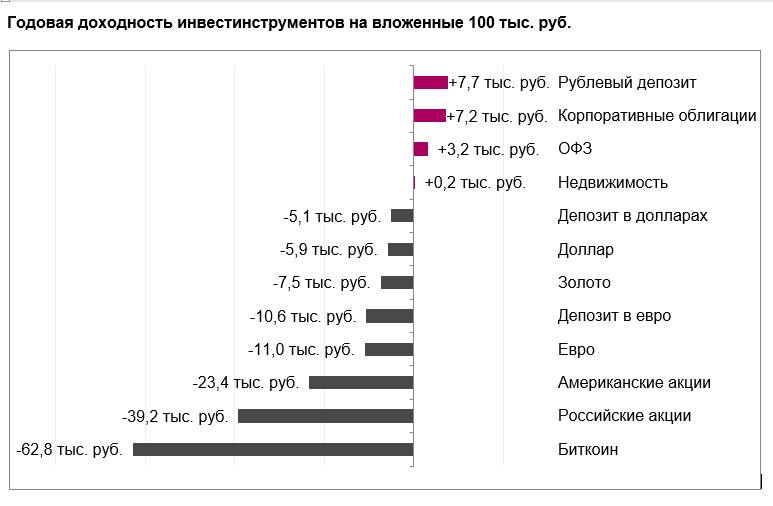

Аналитическая служба аудиторско-консалтинговой сети FinExpertiza подготовила рейтинг доходности 12 основных инвестинструментов, пользующихся популярностью у населения. Выбранные активы были ранжированы по уровню рублевого дохода, который можно было получить на вложенные 100 тыс. руб.

При консервативной стратегии инвестирования, предусматривающей вложения в актив в начале года и фиксацию прибыли в конце, доход принесли лишь рублевый депозит (+7,7 тыс. руб.), российские корпоративные облигации (+7,2 тыс. руб.) и облигации федерального займа (+3,2 тыс. руб.).

Лидерами по рублевой доходности при спекулятивной стратегии, предполагающей выбор наилучших точек для входа и выхода из актива, стали золото (+71,9 тыс. руб.), доллар (+63 тыс. руб.) и евро (+56,7 тыс. руб.).

Победа вклада

В 2020—2021 годах российский массовый инвестор открыл для себя фондовый рынок, и это знакомство стало необычайно прибыльным — основная часть как российских, так и зарубежных активов, торгуемых на бирже, росла в цене. А самый консервативный финансовый инструмент, банковский вклад, перестал восприниматься как средство для инвестиций и прироста капитала. Но в 2022 году инвестирующим в фондовый рынок осталось только развести руками и надеяться на восстановительный рост котировок в 2023 году. Рублевый же депозит по итогам года стал лидером по доходности. В начале января средневзвешенные ставки по вкладам в российских банках сроком от одного года составляли около 7,7%. Таким образом, положенные в начале года на депозит 100 тыс. руб. к концу года приросли бы на 7,7 тыс. руб. (подоходный налог в данном случае платить не нужно).

Следующими после депозита по уровню рублевой доходности оказались российские корпоративные облигации и облигации федерального займа (ОФЗ). Стоимость долговых бумаг преодолела весенний обвал, и к концу декабря индекс корпоративных бондов превысил уровень начала года на 8,3%, индекс ОФЗ — на 3,6%. В результате годовой доход на вложенные 100 тыс. руб. составил 7,2 тыс. руб. по корпоративному долгу и 3,2 тыс. руб. по ОФЗ после вычета НДФЛ.

Самый ценный для большинства россиян актив, жилая недвижимость, в 2022 году растерял накопленный за предшествующие два года инвестиционный потенциал. В среднем по рынку вложения в «бетон» за 12 месяцев в лучшем случае принесли околонулевую доходность. Так, стоимость квадратного метра в Москве, самом ликвидном региональном рынке жилья, росла до конца мая (исходя из динамики индекса московской недвижимости, рассчитываемого на основании данных об ипотечных сделках). Люди инвестировали накопления в понятный и надежный, по мнению большинства, актив на фоне обвала финансовых рынков и ограничения доступа к иным финансовым инструментам. Однако после поднятия ипотечных ставок и нарастания тревожных настроений относительно будущего рынка жилья квадратный метр начал дешеветь. К концу декабря его стоимость в Москве была лишь на 0,24% выше, чем в начале года. При таком раскладе инвестор с вложенных 100 тыс. руб. теоретически получил бы 200 руб. прибыли, то есть вышел бы в ноль. Но в описываемом случае речь идет об изменении средней цены квадратного метра как на первичном, так и на вторичном рынках. Между тем при перепродаже квартиры в новостройке продавец всегда вынужден давать существенную скидку, чтобы успешно конкурировать за покупателя с застройщиками с их льготными ипотечными программами. В целом по стране из-за сверхнизких ипотечных ставок, предлагаемых застройщиками, квадратный метр жилья на первичном рынке превышал стоимость квадрата во вторичке на 30% (данные Росстата за III квартал 2022 года). Поэтому в действительности инвестиция в новостройку или вторичное жилье могла принести прибыль только в случае правильного выбора конкретной квартиры. Среднестатистический инвестор в недвижимость не смог бы заработать на перепродаже квартиры в 2022 году.

Убыточные активы

Не выручило инвесторов и золото, традиционно считающееся защитным активом в кризисные периоды. Стоимость драгоценного металла в рублях за год снизилась на 7,5%, то есть с вложенных в золото 100 тыс. руб. инвестор получил бы убыток в размере 7,5 тыс. руб.

Покупка наличных долларов и евро является для россиян весьма популярным способом диверсификации накоплений, который не требует одномоментных крупных вложений и изучения тонкостей финансовых рынков. Иностранную валюту можно приобретать небольшими суммами, использовать при оплате товаров и услуг за рубежом, инвестировать в иностранные ценные бумаги или просто «хранить под подушкой» в ожидании лучшего обменного курса. В марте многие продавали валюту на пике курса и получили огромную рублевую прибыль. Однако из-за падения импорта при высоком поступлении в страну валютной экспортной выручки обвал рубля вскоре сменился его стремительным укреплением. За год курс доллара опустился на 5,9%, с 74,6 руб. до 70,2 руб. (средневзвешенные биржевые курсы в первый и последний торговые дни года), евро — на 11%, с 84,5 руб. до 75,2 руб. В результате при консервативной стратегии инвестирования, без перепродажи валюты и игре на скачках курса, при покупке в начале года долларов или евро на 100 тыс. руб. инвестор потерял бы 5,9 тыс. руб. или 11 тыс. руб. соответственно.

Валютные вклады, январские ставки по которым не доходили и до 1%, лишь символически могли снизить рублевые убытки от валютных сбережений. Инвестор, который в начале года купил валюту по биржевому курсу на 100 тыс. руб. и отнес ее в банк, к концу года получил бы рублевый убыток в 5,1 тыс. руб. по долларовому депозиту и 10,6 тыс. руб. по депозиту в евро.

Вложения в иностранные акции также обернулись убытками, а в связи с укреплением рубля размер потерь для российских инвесторов превосходил динамику снижения котировок. Фондовый рынок США на фоне планомерного повышения ставки ФРС, замедления экономики и зашкаливающей геополитической напряженности из «бычьего» превратился в «медвежий». Фондовый индекс S&P 500 полной доходности (с учетом реинвестирования дивидендов) за год снизился на 18,6%. Российский инвестор, купивший паи в индексном фонде, привязанном к S&P 500, или собравший сбалансированный портфель из американских акций, из-за ослабления доллара к рублю потерял бы еще больше — 23,4% своих рублевых вложений, или 23,4 тыс. руб. Более того, в реальности инвесторы из России также столкнулись с частичной или полной заморозкой иностранных акций на своих брокерских счетах.

В целом ушедший год стал худшим для финансовых рынков со времен мирового кризиса 2008 года.

Российский фондовый рынок так и вовсе пережил санкционно-геополитический шок. Индекс Мосбиржи полной доходности к концу года, несколько отыграв потери, был ниже январского уровня на 39,2%. То есть инвестор, вложивший в начале года 100 тыс. руб. в акции российских компаний и продавший их в конце декабря, потерял бы 39,2 тыс. руб., или почти половину своих денег.

Но даже этот отрицательный результат был превзойден. Лидером по падению цены за прошедшие 12 месяцев стал биткоин — рублевая стоимость самой популярной в мире криптовалюты обвалилась на 62,8%. Таким образом, убытки криптоинвестора, продержавшего цифровые монеты весь год без перепродажи, составили 62,8 тыс. руб.

Спекулятивная стратегия

Падение финансовых рынков и снижение стоимости большинства активов привели к огромным убыткам и потере личных накоплений граждан. В то же время царившая на рынках волатильность позволила спекулянтам заработать на скачках котировок. Те, кто угадали лучшую точку входа и купили активы по минимальной цене, а продали по максимальной, могли рассчитывать на щедрые прибыли.

Лидером по доходности при спекулятивной стратегии стало золото. Инвестировавшие в желтый металл в начале года и продавшие его по пиковой цене в марте получили доход в размере 82,6%, или 71,9 тыс. руб. со 100 тыс. руб. после уплаты подоходного налога.

Владельцы доллара и евро, обменявшие валюту на рубли в марте, когда курс доллара превысил 120 руб., а евро — 130 руб., получили рублевую прибыль в размере 63 тыс. руб. и 56,7 тыс. руб. соответственно. Между тем в марте можно было положить свои валютные сбережения в банк под высокий процент: ставки депозитов в долларах сроком до года тогда подскочили до 6,3%, в евро — до 4,7%. Однако в этом случае к концу года валютные вкладчики не смогли бы рассчитывать на прибыль в рублях из-за укрепления курса российской валюты.

Любители криптовалюты, купившие биткоин в начале года, в марте могли бы продать цифровые монеты и получить рублевую прибыль в размере 45 тыс. руб. с вложенных 100 тыс. руб.

Те, кто купили ОФЗ на нижней точке 21 марта (падение российского фондового рынка началось 24 февраля, с 28 февраля торги были приостановлены почти на месяц) и реализовали бумаги до середины сентября, заработали 37,2 тыс. руб.

Инвесторы, подхватившие российские акции 24 февраля «на дне» и продавшие их на отскоке в начале апреля, к вложенным 100 тыс. руб. получили бы прибавку в 30,8 тыс. руб.

Российские корпоративные облигации следовало приобретать в конце марта, и тогда к концу года прибыль по ним составила бы 21,3 тыс. руб.

Чтобы получить максимальную доходность по американским акциям, инвестор должен был приобрести их в середине июня на просадке, а продать в середине августа на локальном пике. Долларовая доходность в таком случае составила бы 17,7%, а рублевая, с учетом курсовой разницы, 24,5%, или 21,3 тыс. руб. после уплаты налога.

Открытый в марте рублевый вклад, когда средняя ставка на срок до года составляла 18,7%, к Новому году увеличил бы положенные в банк 100 тыс. руб. на 15,6 тыс. руб.

Наконец, среднестатистический владелец московской жилой недвижимости, продавший ее в мае, мог бы получить по 10,7 тыс. руб. на каждые вложенные в начале года 100 тыс. руб.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: