На сегодня МФО выдает каждый третий займ в сегменте беззалогового розничного кредитования (или 40\% от выданных). Всего по итогам 1-ого квартала 2017 года зафиксировано около 5 млн выданных кредитов с начала года — рост по сравнению с аналогичным периодом прошлого года составляет 16\%.

В частности, 80\% микрозаймов приходится на организации, которые выдают более 1 тыс. займов в месяц.

Не смотря на сложную макроэкономическую ситуацию в стране, на протяжении всего кризисного периода рынок МФО показывает уверенный прирост в отличие от рынка банковского кредитования. По итогам 2016 года последний показал снижение в порядке 8,5\% (с учетом физических лиц и сегмента МСБ). После девальвации рубля в конце 2014 года, резкого повышения ключевой ставки ЦБ банковское кредитование в разы подорожало как для физических, так и юридических лиц, а процент выданных ссуд снизился до исторического минимума (80\% клиентам отказывали в оформлении кредита).

Начиная с 2015 года часть банковских клиентов начали рассматривать микрофинансовые организации в качестве кредитора. Кроме того, в условиях кризиса многие банки пересмотрели свои бизнес-модели и приняли решение закрыть ряд офисов в регионах — на данный момент сокращение филиалов в целом по рынку составляет около 10\%.

Жители небольших городов лишились возможности оформить кредит на небольшую сумму в банке и вынуждены были обратиться за необходимой суммой в МФО. В свою очередь снижение уровня доходов с одновременным ростом цен на товары первой необходимости способствовали спросу на небольшие суммы (до 20 тыс. рублей) и на короткий срок (до 6 месяцев).

Банки в период кризиса не готовы выдавать такие виды кредитов, опасаясь их высокой дефолтности, и заинтересованы в выдаче залоговых кредитов (ипотека, автокредиты). В свою очередь основным направлением микрофинансовых организаций является выдача именно небольших сумм без залога. Все перечисленные факторы в той или иной мере повлияли на рост рынка микрозаймов.

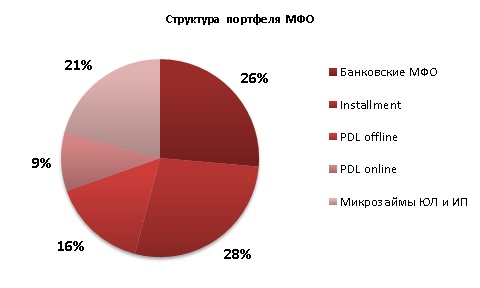

Совокупный портфель вырос в каждом из сегментов — структура выданных ссуд на данный момент выглядит таким образом: на займы на развитие предпринимательства будет приходиться около 21\% (юридические лица, индивидуальные предприниматели), на займы «до зарплаты» (PDL) — 24\%, на целевые потребительские займы — более 55\%.

Практически в 7,6 раза выросли выдачи online займов до зарплаты по сравнению с 2014 годом. Если ранее они занимали в сегменте не более 5\%, то на сегодня их доля выросла до 38\% в PDL. Данная тенденция позволяет прогнозировать, что в 2017 году доля online займов «до зарплаты» будет занимать уже около 65\% от всех выданных ссуд в данном сегменте.

В первую очередь тенденция связана с улучшением качества заемщиков МФО, а также с некоторым повышением общей финансовой грамотности населения. Если раньше заемщик брал максимальную сумму, которую ему одобряло МФО, то сейчас он занимает лишь необходимую с расчетом на свой доход и возможности по ее возврату. При этом рост клиентов будет оставаться довольно активным — в 2016 году их количество возрасло на рекордные 55\%, с начала года рост составил 9,4\%. Стоит отметить, что доля повторных клиентов будет постоянно увеличиваться — каждый второй из погасивших первый или повторный займ обращается за следующим.

Говоря о портрете заемщика МФО, стоит отметить, что с каждым годом он становится все более схожим с банковским — 50\% займов выдается людям в возрасте от 35 до 42 лет. Услугами МФО чаще всего пользуются люди, не состоящие в браке, без детей, с неоконченным высшим образованием (25\%). В основном в качестве сферы занятости заемщики указывают розничную торговлю, туристические и финансовые услуги — на них приходится около 40\%, более 17\% — врачи и учителя, 15\% — производственная сфера, 12\% — риэлторская деятельность, 9\% — транспорт и связь, 7\% — другая сфера. Ежемесячный доход клиента микрофинансовой организации находится выше среднего показателя по стране на 15−20\% и составляет около 30−35 тыс. рублей.

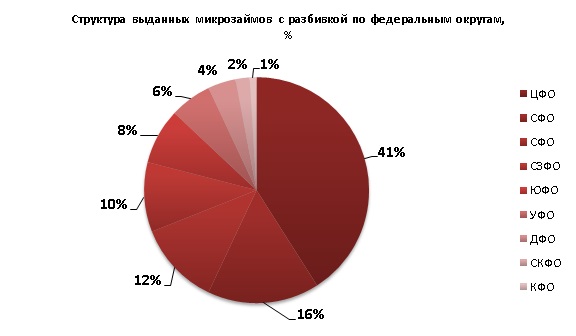

В целом региональная структура распределения выданных микрозаймов выглядит следующим образом:

- Центральный федеральный округ — 41\%,

- Сибирский федеральный округ — 16\%,

- Приволжский федеральный округ — 12\%,

- Северо-Западный федеральный округ — 10\%,

- Южный федеральный округ — 8\%,

- Уральский федеральный округ — 6\%,

- Дальневосточный федеральный округ — 4\%,

- Северо-Кавказский федеральный округ — 2\%,

- Крымский федеральный округ — 1\%.

В 2015 году рынок претерпел значительные изменения: стал более прозрачным и регулируемым, что отразилось не только на бизнесе в целом, но и непосредственно на качестве заемщиков. Так, например, благодаря действиям со стороны ЦБ началось очищение рынка МФО от «серых» компаний и повышение его прозрачности — за год количество МФО сократилось на 29\% до 2.6 тыс. компаний. В качестве основной причины закрытия указываются такие факторы, как несдача отчетности или указание неверных данных, нарушение режима привлечения денежных средств физических лиц, то есть суммы меньше 1,5 млн. рублей.

Кроме того, с рынка в 2015 и 2016 годах ушли те микрофинансовые организации, которые зарабатывали не на получении процентов с выданных займов, а за счет пени и штрафов. Таким образом, они изначально были заинтересованы в выходе заемщика на просрочку.

Говоря о просроченной задолженности на рынке МФО, она не показала рекордного увеличения, как в числовом, так и в долевом выражении, не смотря на сложную макроэкономическую ситуацию в стране, — по итогам 1-ого квартала 2017 года ее доля не превышает 22\% и составляет около 50 млрд. рублей. Рост за год составил менее 15\%. Замедление темпов роста задолженности свидетельствует об активном применении компаниями современных инструментов управления кредитными рисками. Данная тенденция позволяет сделать вывод о том, что конкурентоспособность на рынке необеспеченного кредитования продолжает увеличиваться.

Безусловно, сложная макроэкономическая ситуация в стране оказала прямое влияние на платежеспособность населения. Однако рынок МФО почувствовал это в меньшей степени, чем банковских сегмент: за счет небольших займов и, как следствие, невысоких ежемесячных платежей — сумма в 5−10 тыс. рублей более приемлима для клиента в период кризиса, чем, например, 20−30 тыс. рублей по банковскому кредиту.

В 2015 году ряд крупных банков приняли решение о создании дочерних МФО. Таким образом, еще вчера высокорискованный бизнес по выдаче микрозаймов становится более рентабельным и стабильным, в отличие от банковского сегмента.

В 2017 году рынок МФО может зафиксировать некоторое снижение доли просроченной задолженности именно за счет «в прошлом» банковских заемщиков, которые более финансово грамотные и при оформлении займа понимают все риски и последствия невозврата взятой суммы.

Около 80\% заемщиков МФО признают свой долг и стараются погасить его в полном объеме в кротчайшие сроки, 15\% долг признают, но оплачивать всю сумму отказываются в связи с непониманием, почему задолженность выросла после пропуска очередного платежа, 5\% отказываются погашать долг без объяснения причины.

Главной причиной возникновения долга заемщики МФО, как и банковские клиенты, называют финансовые трудности.

Обзор подготовлен компанией «Домашние деньги»

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: