Прошлый год завершился для банков Татарстана и России весьма напряженно. Ситуация в отрасли далека от идеала.

Так, лицензий в 2013 году лишились уже почти 30 банков (ни одного татарстанского в их числе, впрочем, нет). Среди «лишенцев» были и очень крупные банки. Все стереотипы («крупный банк = господдержка») были разрушены в конце ноября 2013 года с отзывом лицензии у Мастер-банка. Организация ранее занимала 72-е место по размеру активов (75,2 млрд рублей) и 73-е место по размеру собственного капитала (9,05 млрд рублей). Банк занимал четвертое место по количеству банкоматов в России. Отзыв лицензии у банка с таким объемом вкладов стал рекордным страховым случаем в истории Агентства по страхованию вкладов (АСВ), чей размер страховой ответственности составил около 30 млрд рублей.

Если даже такой крупный банк, как Мастер-банк, не оказался для государства значимым и не получил помощь, то вполне правомерно возникает вопрос: «А какие банки будут поддерживать в случае проблем?»

Как спасают банки

С похожей проблемой сталкивались все развитые экономики мира. И здесь очень часто государство приходило на помощь «избранным». Давайте вспомним, как происходило спасение крупных банков во времена мирового финансового кризиса в 2008—2009 годах.

В США в рамках плана Полсона по оздоровлению финансовой системы по программе Troubled Asset Relief Program (TARP) было выделено 700 млрд дол., половина из которых потрачена на адресную помощь наиболее пострадавшим американским финансовым компаниям — AIG, Citigroup, Bank of America. В 2009 г. Федеральная резервная система напрямую выкупила токсичные ипотечные бумаги у коммерческих банков на 1,25 трлн дол. В Великобритании правительственную поддержку получили два из четырех крупнейших банков страны.

В России помощь была предоставлена, прежде всего, 81 системообразующему банку. Тридцати из них на рекапитализацию требовалось 2 трлн руб. при уровне плохих кредитов 20% портфеля активов. Львиная доля средств в виде господдержки была направлена в адрес госбанков. Из общего объема средств, выделенных государством на рекапитализацию банковского сектора, более 80%, или 725 из 904 млрд руб., транслировалось Сбербанку, ВТБ, Россельхозбанку.

В Татарстан во время напряженной ситуации на рынке вкладов в октябре 2008 года экстренно поступило более 15 млрд рублей, выделенных Банком России через аукцион по распределению беззалоговых кредитных ресурсов. Из этих денег 5,5 млрд рублей получил Татфондбанк, 1,4 млрд — Спурт банк, 0,8 млрд — АКИБАНК, 0,5 млрд — БТА-Казань. Остальное, более 7 млрд, — «АК БАРС» Банк. За счет этих денег удалось сбить пламя разгорающегося финансового пожара.

Кого спасут в первую очередь?

Проблема четкого обозначения понятия «системно значимый банк» в России назревала давно. Несмотря на то, что напрямую не говорится о том, какие «пряники» должны получить банки, обладающие этим статусом, интуитивно понятно, что узаконенное признание системно значимым кредитным учреждением — это возможность получения помощи от государства в случае, например, «набега» вкладчиков или каких-то других непредвиденных волнений на денежном рынке.

Весь 2013 год Банк России работал над критериями определения понятия «системно значимая кредитная организация». В октябре 2013 в регуляторе был создан особый департамент надзора над системно значимыми банковскими организациями. В начале декабря на сайте ЦБ был опубликован проект указания, где были названы критерии отнесения банков к числу системообразующих.

Значимость кредитных организаций будет определяться:

- По размеру кредитной организации (удельному весу ее активов в совокупных активах банковской системы); этот показатель в итоговой оценке банка будет учитываться с коэффициентом 0,5;

- По роли банка на межбанковском рынке (удельному весу вложений банка в обязательства финансовых организаций и других банков в общем объеме таких банковских активов и удельному весу обязательств перед финансовыми организациями и другими банками в общем объеме таких пассивов); этот показатель в итоговой оценке учитывается с коэффициентом 0,125 отдельно для доли в размещенных и в привлеченных средствах;

- По объему вкладов физических лиц (удельному весу средств физических лиц в кредитной организации в общем объеме средств физических лиц в банках); коэффициент 0,25.

В число системно значимых кредитных организаций включ

аются банки с итоговым показателем, превышающим 0,6%, а также кредитные организации, входящие в банковские группы, если в эту же группу входит банк с итоговым показателем, превышающим 0,6%. Для расчета веса банка используются данные не более, чем за три последние года.

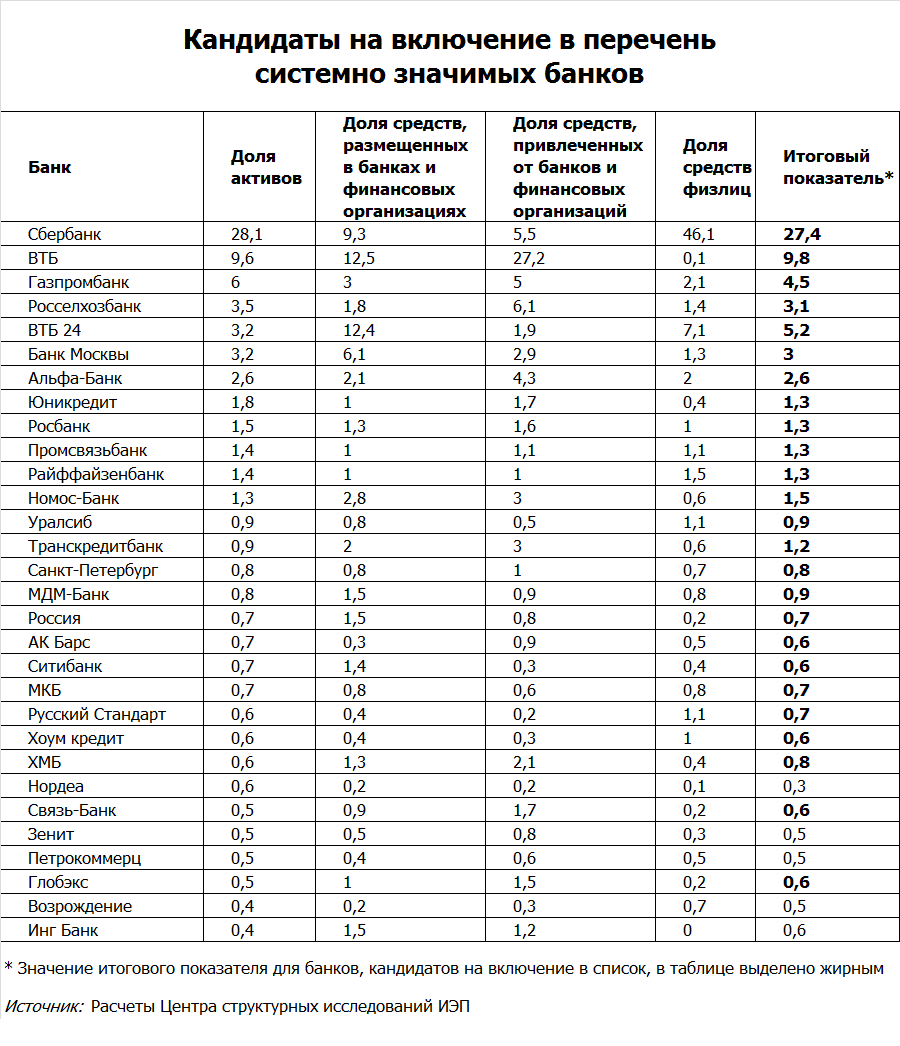

По расчетам Центра структурных исследований ИЭП имени Е.Т.Гайдара по показателям за 2011−2013 годы (данные за 2013 год на 1 ноября) к числу системно значимых могут быть отнесены 25 крупнейших российских банков. Совокупно на них приходится 73% активов российской банковской системы, более 2/3 на рынке межбанковского кредитования. Суммарно в этих банках лежит 73% вкладов физических лиц.

Обратите внимание, что в когорту избранных вошел и татарстанский «АК БАРС» Банк.

Однако после новогодних каникул Центральный Банк РФ решил пересмотреть число «счастливчиков» в сторону расширения. На прошлой неделе на сайте Центробанка была опубликована новая редакция проекта «Об определении перечня системно значимых кредитных организаций». Теперь в список включены и кредитные организации, активы которых составляют 0,17% и более от суммарных активов банковской системы. Напомним, ранее это значение предполагалось установить на уровне 0,6%.

«Мы предполагаем поднять планку с двух третей активов (доля системно значимых банков в совокупных активах банковского сектора. — ИФ) до 80%, что одновременно будет означать, что не двадцать, а более пятидесяти банков могут быть признаны в начале следующего года системно значимыми», — сказал зампред ЦБ РФ Михаил Сухов, чье заявление размещено на сайте ЦБ.

Кроме того, он пояснил, что для избранных банков это не только приятные возможности, но и дополнительные обязанности:

«Это означает, что эта группа банков будет нести дополнительную ответственность перед обществом, дополнительные обязанности, первая из которых — постоянно находиться в ситуации готовности за счет собственных источников преодолевать рыночные колебания тех или иных финансовых инструментов или тех или иных условий».

Кто станет «системным» в Татарстане?

С точки зрения интересов Татарстана, нас, конечно же, интересует — кто еще, кроме «АК БАРС» Банка, с учетом новых критериев имеет шансы стать системообразующим банком?

Аналитический отдел портала Tatcenter.ru произвел расчеты согласно опубликованной методике. Выяснилось, что по состоянию на 1 декабря 2013 года из всех банков, зарегистрированных на территории Татарстана, на звание «системно значимый банк» могут претендовать лишь две кредитных организации: «АК БАРС» Банк с обобщающим коэффициентом 0,6 и Татфондбанк с обобщающим коэффициентом 0,2.

Таким образом, именно эти два банка имеют большую вероятность попасть в специальный список кредитных организаций, претендующих как на помощь государства в первую очередь, так и на дополнительную ответственность в виде «постоянной готовности… преодолевать рыночные колебания».

Новый статус выглядит несколько условным, но все же предполагает определенные «бонусы» банкам-обладателям — как статусные, так и финансовые. Ведь в случае «финансового пожара» доступ к денежным ресурсам они получат в первую очередь.

В России доля 200 крупнейших по активам и капиталу банков в совокупных активах и капитале банковского сектора превышает 90%. 70% приходится на 20 крупнейших банков, в том числе около 50% — на долю 5 крупнейших банков. На банки вне первой сотни приходилось 10% совокупных и почти 20% ликвидных активов. На 300 самых малых банков приходится лишь 0,4% совокупных активов банковского сектора, суммарный размер их активов (около 100 млрд руб.) меньше, чем размер активов любого банка, входящего в 30 крупнейших.

Банков с контролем государства в России — менее 3% общего числа. Однако они контролируют около половины всего банковского сектора. Доля активов, сконцентрированных в пяти крупнейших российских банках, достигла 50% всех активов банковской системы. При этом среди пятерки самых крупных банков относительно «негосударственным» является Газпромбанк, в котором более 40% принадлежит напрямую Газпрому.

Альберт Бикбов,

Аналити

ческий отдел портала TatCenter.ru

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: